CapEx: что нужно знать инвестору о капитальных затратах

CapEx (капитальные затраты, капитальные расходы, capital expenditure) — это инвестиционные расходы компании на приобретение основных средств и долгосрочных материальных активов.

Проще говоря, с капитальными затратами мы имеем дело, когда компания инвестирует в оборудование, здания, машины и т. п., а также приобретает долгосрочные права или лицензии.

Зачем нужны капитальные затраты

Для деятельности любой компании требуются помещения, оборудование и т. п. Торговой сети нужны здания магазинов, кассы, тележки; парикмахерской нужны машинки для стрижки, фены, инструменты; нефтегазовой компании — буровые установки, насосы, трубы. Без всего этого компании просто не смогут работать. Чтобы они могли обзавестись зданиями, сооружениями и оборудованием, как раз и требуются капитальные затраты.

Для многих видов деятельности, например на добычу нефти, производство алкоголя, оказание медицинских услуг, требуются лицензии. Если лицензии действуют больше года, то их покупка тоже считается капитальными затратами.

Более того, любое оборудование не вечно, его нужно ремонтировать и менять, а лицензии истекают. Поэтому компании должны делать ремонт оборудования, продлевать лицензии и т. п. Таким образом, капитальные затраты — это необходимые для деятельности долгосрочные инвестиции . Без капитальных затрат в итоге невозможно и получение прибыли.

Компания может сама построить здание, купить у поставщика оборудование или потратить деньги на ремонт того и другого. Все это будут капитальные затраты. А стало быть, капитальные затраты, как инвестиционные расходы, возможны несколькими способами:

- расходы на строительство зданий, производственных сооружений и изготовление оборудования;

- расходы на покупку зданий, производственных сооружений, оборудования, долгосрочных прав или лицензий;

- расходы на капитальный ремонт зданий, производственных сооружений, оборудования.

Важно заметить, что расходы по аренде зданий, сооружений и оборудования к капитальным затратам не относятся, как и простое обслуживание оборудования — затраты на смазочное масло, зарплата обслуживающего персонала и т. п.

Почему нужно выделять CapEx

Оборудование, здания, машины, лицензии служат не один год, а приобретаются, как правило, единовременно. Если нефтяная компания потратилась на трубопровод и насосы сейчас, то эти насосы и трубы перекачивать нефть и окупаться будут в течение многих лет. Оборудование будет изнашиваться постепенно, также постепенно теряя в цене. Это значит, что стоимость этих долгосрочных активов не уйдет в оборот полностью и сразу, а будет переноситься тоже постепенно. Именно поэтому эти активы и называются внеоборотными. Они отображаются отдельно в разделе баланса «Внеоборотные активы».

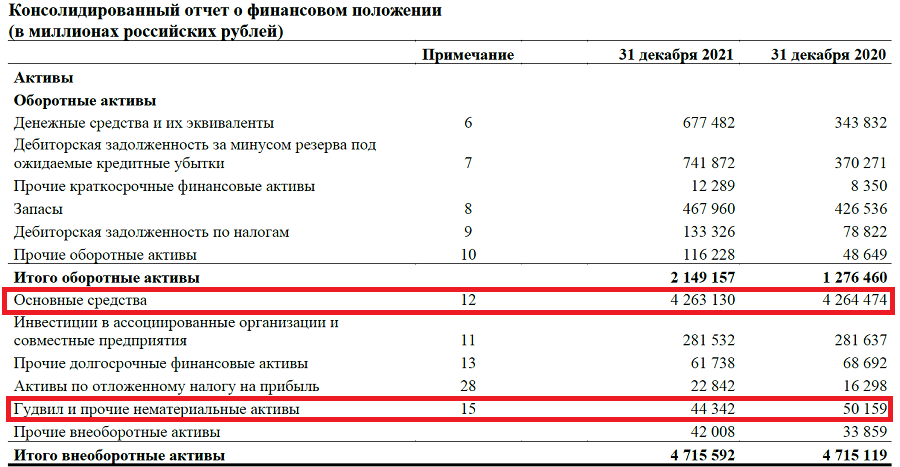

Основные средства и нематериальные активы в разделе баланса «Внеоборотные активы»

Получается, что, с одной стороны, компании надо находить и тратить значительные суммы для вложений в долгосрочные активы сейчас, а возмещение стоимости приобретенного оборудования и лицензий растянутся на несколько оборотных циклов. Например, бензоколонка нефтяной компании в течение нескольких лет заполнит баки тысяч машин, прежде чем потребует замены или хотя бы значительного ремонта. Поэтому капитальные затраты выделяют в особую группу затрат, а их подсчет и учет имеют значительные особенности.

Отличия CapEx и OpEx

Капитальные затраты принципиально отличаются от другого вида затрат компании — операционных расходов, или OpEx (Operational expenditure). И для понимания особенности учета капитальных расходов лучше их сравнить с операционными.

Операционные расходы — это денежные расходы компании, необходимые при ведении ее основной деятельности, которые непосредственно учитываются в составе затрат при расчете прибыли.

К операционным затратам относят зарплату работников, оплату электричества, покупку расходных материалов и т. п. Например, приобретение автобусным парком автобусов — это капитальные затраты, а покупка бензина и зарплата водителей — это операционные расходы.

CapEx vs OpEx (Фото: Shutterstock)

Различия капитальных и операционных расходов и, соответственно, особенности учета CapEx можно отразить в нескольких пунктах.

- Учет затрат при расчете прибыли;

- Отражение итогов затрат в балансе;

- Отражение в отчете о движении денежных средств.

Учет затрат при расчете прибыли

Операционные расходы полностью включаются в состав затрат в отчетном периоде и снижают прибыль, а также размер налога на прибыль.

Капитальные затраты не учитываются при расчете прибыли непосредственно.

Компания может потратить в отчетном периоде на переоснащение сумму, превышающую размер прибыли, но это может практически никак не отразиться на прибыли. Но в составе затрат, уменьшающих прибыль, будет учтена амортизация или уценка внеоборотных активов. Как правило, это те внеоборотные активы, на приобретение которых компания производила затраты даже несколько лет назад.

Например, два года назад компания построила хлебопекарный завод, затратив на строительство и оснащение ₽15 млрд. В отчете о прибылях и убытках эти затраты первоначально никак не проявятся. Они никак не уменьшают ни прибыль, ни налог на прибыль.

Предположим, через год оборудование хлебозавода из-за неизбежного износа обесценится до ₽14,7 млрд, то есть если срок службы оборудования и здания 50 лет, за год их стоимость снизится приблизительно на ₽300 млн. Эти ₽300 млн будут учтены в составе затрат компании за прошлый год и уменьшат прибыль как раз на ₽300 млн. И так постепенно первоначальные денежные капитальные затраты будут учитываться при расчете прибыли ежегодно.

При этом покупка муки, оплата электричества, выплата зарплаты, то есть все операционные расходы, будут учитываться полностью в составе затрат ежегодно и уменьшать прибыль на свою величину. Например, если завод при выпечке хлеба затратил муки на ₽5,5 млрд, то в затратах отразятся все ₽5,5 млрд.

Таким образом, особенность капитальных затрат состоит в том, что «живые» деньги тратятся сразу и в значительном объеме, а учитываются как затраты постепенно, уменьшая прибыль на сумму ежегодного износа. Такое постепенное списание капитальных затрат в составе себестоимости называется амортизацией.

Особенность учета капитальных затрат можно показать на примере покупки годового проездного билета или годового абонемента в спортзал. Вы покупаете проездной или абонемент, скажем, в декабре. При покупке вы сразу тратите свои деньги, а пользоваться абонементом или проездным будете в течение всего года. Поэтому вы соизмеряете со своей ежемесячной зарплатой 12-ю часть этих расходов, тем самым в уме амортизируя стоимость купленного проездного или абонемента.

Отражение итогов затрат в балансе

Операционные расходы могут отразиться в балансе только частично или не отразиться вовсе.

Капитальные затраты приводят к увеличению стоимости внеоборотных средств на величину этих затрат, что отразится и в бухгалтерском балансе.

Например, у хлебопекарного завода на начало года был запас муки на ₽500 млн. В течение года завод купил муки на ₽5,5 млрд и при выпечке хлеба использовал муки на ₽5,5 млрд. В итоге в конце года баланс покажет наличие запасов на те же ₽500 млн, что и в начале года, а затраты на муку никак при этом не отразятся в балансе.

Но при капитальных затратах на ₽15 млрд в позапрошлом году, в начале прошлого отчетного года будут зафиксированы основные средства на дополнительные ₽15 млрд. А к концу этого года их стоимость на балансе, согласно нашему примеру с амортизацией в ₽300 млн, будет уже равна ₽14,7 млрд.

Отражение в отчете о движении денежных средств

Операционные расходы отразятся в отчете о движении денежных средств только при прямом методе учета. В этом случае все виды затрат будут показаны соответствующими статьями в разделе «Движение денежных средств от основной (операционной) деятельности». При косвенном методе учета операционные расходы в отчете о движении денежных средств показаны не будут.

Капитальные затраты полностью отражаются первыми строками раздела «Движение денежных средств от инвестиционной деятельности».

Например, капитальные затраты хлебозавода на ₽15 млрд в позапрошлом году будут полностью показаны во втором разделе отчета о движении денежных средств за тот же позапрошлый год. В отчетности за последний прошедший год эти затраты уже никак не отразятся.

Затраты на приобретение муки хлебозаводом на сумму ₽5,5 млрд (операционные затраты) будут показаны, только если компания ведет заполнение отчета о движении денежных средств (ОДДС) прямым методом. В этом случае итог движения денежных средств от основной деятельности будет уменьшен на ₽5,5 млрд. Если компания заполняет ОДДС косвенным методом, то это приобретение муки в этом отчете никак не отразится.

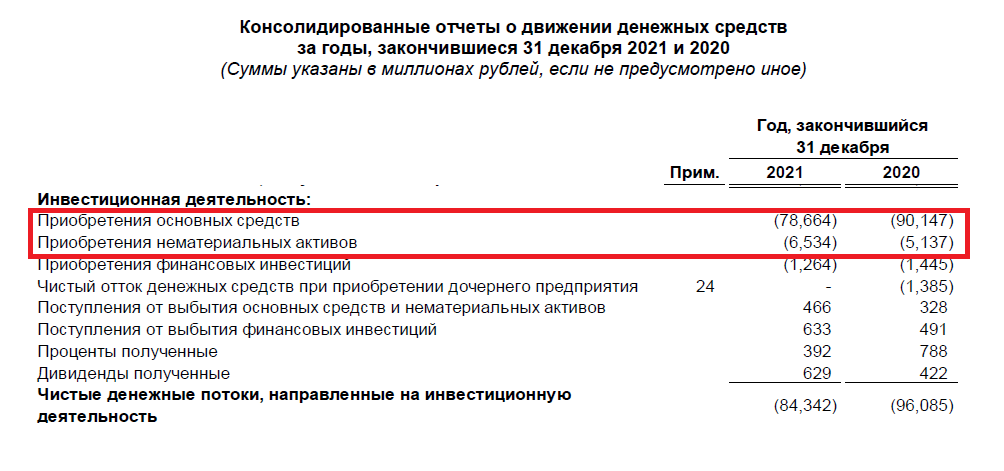

Где смотреть или как считать CapEx

Как правило, инвестору считать сумму капитальных затрат даже не приходится. Они непосредственно отражаются в одном из основных финансовых отчетов компании — о движении денежных средств. В разделе ОДДС «Движение средств от инвестиционной деятельности» капитальные затраты представлены либо одноименной строкой, либо могут быть показаны отдельно как «Приобретение основных средств» и «Приобретение нематериальных активов». Во втором случае CapEx — это сумма этих двух строк.

CapEx в отчете о движении денежных средств

Если у вас нет отчета о движении денежных средств, то размер капитальных затрат можно рассчитать из данных баланса и отчета о прибылях и убытках.

Сумма капитальных затрат будет равна разнице между стоимостью основных средств и нематериальных активов на конец и на начало периода с поправкой на сумму амортизации за период.

Первые два показателя узнаем из баланса, третий — из отчета о прибылях и убытках.

Таким образом, формула расчета CapEx выглядит так:

CapEx = Δ (ОС, НМА) + А, где

ОС — основные средства,

НМА — нематериальные активы,

Δ (ОС, НМА) — изменение основных средств и нематериальных активов,

А — амортизация.

На примере с хлебозаводом за прошлый год мы знаем, что в позапрошлом году стоимость основных средств — здания завода с оборудованием — выросла на ₽15 млрд, а амортизация еще не считалась. Таким образом CapEx за позапрошлый год составил ₽15 млрд + ₽0 млрд = ₽15 млрд.

За прошедший год стоимость основных средств уменьшилась с ₽15 млрд до ₽14,7 млрд. Амортизация составила ₽300 млн. Таким образом, CapEx в прошедшем году составил ₽14,7 млрд — ₽15 млрд + ₽0,3 млрд = 0.

Что инвестору нужно знать о CapEx

Можно выделить несколько важных для инвестора аспектов, касающихся капитальных затрат, на которые стоит обратить внимание при вложении в ценные бумаги и формировании портфеля:

- CapEx и прибыль;

- CapEx и CF;

- CapEx и свободный денежный поток;

- Отраслевые особенности CapEx;

- CapEx, дивиденды и развитие.

CapEx и прибыль

Компания- эмитент стремится заработать прибыль, которая увеличивает стоимость капитала и из которой могут платить дивиденды . С одной стороны, капитальные затраты непосредственно не сказываются на размере прибыли в течение того периода, когда они делаются. Но приобретенное на капитальные затраты оборудование будет работать, изнашиваться и переносить по частям стоимость в состав затрат, уменьшающих прибыль. Чем больше капзатраты в прошедшем году, тем больший размер амортизации будет уменьшать сумму прибыли в будущем. Если возросший CapEx не связан с развитием новых направлений или технологий, а представляет из себя, например, только рост затрат на обновление имеющегося оборудования, то, скорее всего, это приведет к снижению прибыли.

CapEx и CF

Один из важных показателей для компании и инвесторов — соотношение денежного потока от основной (операционной) деятельности (CF) и CapEx — CF CapEx Ratio.

CF CapEx Ratio = CF/ CapEx, где

CF — денежный поток от операционной деятельности (cash flow),

CapEx — капитальные затраты.

Денежный поток от операционной деятельности — это сумма денег на счетах, которую компания заработала от своей основной деятельности. Собственно, это разница между выручкой и OpEx. Отношение CF/CapEx говорит о том, в какой степени компания может покрывать собственными заработанными деньгами свои капитальные затраты. Чем больше это отношение, тем больше у компании возможности на переоборудование, развитие и экспансию на новые рынки.

CapEx и свободный денежный поток

Один из основных финансовых результатов, за которым следят инвесторы, — это свободный денежный поток (FCF). Свободный денежный поток — это сумма заработанных от основной деятельности компании денег после произведенных капитальных затрат, то есть это те «живые» деньги, которые остаются в распоряжении компании.

FCF = CF — CapEx, где

CF — денежный поток от операционной деятельности,

CapEx — капитальные затраты.

Именно из этой суммы компания может производить выплаты, покупки и инвестиции. Многие компании платят дивиденды, исходя не из размера прибыли, а из суммы свободного денежного потока. Чрезмерное возрастание капитальных затрат может сказываться на возможности компании выплачивать дивиденды, обслуживать долг и развивать новые проекты.

Отраслевые особенности CapEx

Объем капитальных затрат значительно зависит от вида деятельности, которым занимается компания. Например, транспортная компания, работающая на арендованной технике, практически не осуществляет капитальных затрат. Ей нет необходимости закупать оборудование, а арендные платежи относятся к текущим затратам.

Кроме того, капитальные затраты будут сильно различаться, например, у ресторана и у электростанции — доля стоимости кухонного оборудования ресторана и доля строительства электростанции в сумме всех денежных затрат различаются очень значительно. Поэтому инвестору важно понимать, что одинаковый рост капитальных затрат, например у сталелитейной компании и у торговой сети, приводят к несколько различным последствиям.

CapEx, дивиденды и развитие

Наконец, инвестор должен понимать, что CapEx — это всегда баланс между затратами и развитием. С одной стороны, если компания увеличивает капитальные затраты после получения хороших финансовых результатов, то это может уменьшить размер дивидендов, на которые рассчитывает инвестор. С другой стороны, высокий уровень и даже рост капитальных затрат могут позволить компании произвести техническое переоснащение, развить новое производство и занять новые ниши рынка. Зато потом это вполне может проявиться в значительном росте выручки, прибыли и дивидендных выплат.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале « Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник https://quote.rbc.ru/news/article/62ab2f969a79473f6f2cccd9